不動産投資は、「賃料の利回り」と「借金の金利」の差額が、みなさんの利益となります。

その差が大きければ儲けも大きいので、借金の金利は低ければ低いほど良いわけす。

今の日本は過去に例を見ないほどの低金利が続いているので、不動産投資家にはありがたい状況です。

しかし、なぜ日本は低金利が維持されているのでしょうか。

それは、以下のような理由からです。

- 企業が借金して投資しないから、社会に出回っているお金が少ない。だから景気が悪い。

- 社会に出回るお金を増やすために、日銀が低金利にして企業や個人が借金しやすくしている。

これが、2012年から日銀が行なっている「異次元金融緩和」政策の一つです。

低金利といえば、1980年代後半の日銀による低金利政策がバブル経済発生の原因となりました。

今の低金利政策によって、いつかまたバブル経済は訪れるのでしょうか?

そして、この (不動産投資家にとってはオイシイ) 低金利はいつまで続くのでしょうか?

なぜ、バブル経済は起きた?

バブル経済って、なんで発生したんだ?

1980年代後半、日本銀行が国内経済を刺激するために、低金利政策を行いました。

低金利になったので「多くの企業が (個人も) 借金しまくって、不動産を買いまくった」ため、政府の思惑通り経済は活況を極め、バブル経済となったのです。

不動産の中でも「土地」の取引がメインでした。

「お金ってどこから生まれるのか?」で記載の通り「社会のお金は全て借金」なので、借金する人が増えれば増えるほど、社会に出回るお金が増えるのです。

国民が借金をして不動産を買いまくることで、社会にお金が溢れました。

なので流れ的には、まずは多くの不動産屋さんにお金が入ってきますね。

その不動産屋さん達はお金持ちになったので、高級な車や高級な時計やなんやかんや買いますし、夜の街にもお金をばらまきますね。お金がお酒に溶けていく感じです。

夜の街の経営者も次から次へとお金が入ってくるもんで、なんやかんや買います。

なんやかんや売れるということは、それを売ってる株式会社も儲かるので、株価も上昇していきます。

株式会社が儲かるということは、その会社の従業員(個人)達の所得も上がっていきます。

所得が上がった個人も、不動産や株価の上昇を見て「こりゃ買わなきゃ損だな!」となって不動産や株へ投資をするので、また不動産や株の価格が上昇します。(ちなみに、銀行は、株投資にはお金を貸してくれません。)

更にお金に余裕のあった個人も、夜の街でお金をお酒に溶かしたことでしょう。

このようにお金は社会を循環しますが、大元は「誰かの借金」なのです。

あー、そういうことか。要するに、国民が借金しまくったおかげで、社会のお金が増えまくって、景気が良くなったのか。

ん? でも、なんで不動産だったの?

多くの国民が「日本は狭いから、土地には希少価値がある。だから価格は上がり続ける!下がることはない!」という神話を信じていたのです。

なによりこれがバブルの元凶ですね。

そして、銀行から借金して投資できるのは、不動産しかないのです。

不動産の場合、銀行は不動産自体を担保にできるので、お金を貸してくれます。

担保というのは「もし、不動産購入者が返済できなくなったら、不動産を売り払ってお金に変える」という権利です。

銀行は、ただ単に貸倒れするのではなく、借金に不動産という担保で保険をかけているんですね。

不動産以外の投資では、そうはいきません。

銀行に「株に投資するんで、お金貸してください。」って言っても貸してくれません。

株はなんの保証(担保)もない=その会社が倒産すれば株券はただの紙切れになるので。

「土地の値段は上がり続けるし、借入金の金利も安い。最高じゃねぇか!」ってなったんだね。

ん?でもなんで日銀は低金利にしたの?

低金利政策を行なった原因、それは1985年の「プラザ合意」がきっかけでした。

あ、どっかで聞いたことある、プラザ合意。どんな味だっけ?

プラザ合意とは、アメリカ、イギリス、西ドイツ、フランス、日本の蔵相や中銀総裁が参加した、為替レートを調整する会議での合意事項のことです。

当時、アメリカの人々がガンガン輸入品を買うので、アメリカの貿易赤字が大きくなりすぎていました。

なので、アメリカから「ドル安(=円高)にしろ。そうすればアメリカ人は輸入品を(高いから)買わなくなるし、アメリカ以外の国(=日本を含む)はアメリカの製品を(安いから)買うはずだ。」という圧力がかかったのです。

その結果、円高(ドル安)となり、その影響で 日本の輸出が低迷し不況になりました。アメリカの思惑通りです。

なので、日本銀行は「よし!じゃ国内景気を刺激するために金利を下げよう」となったわけです。

金利が低くなると、借金して投資できる不動産(特に土地)への投資が旺盛になります。

土地は限りあるモノ=希少価値があるので、買いたい人がいればどんどん値段は上がっていくのです。

どんなものでも、供給量より需要量が多くなれば高くても売れるので、当然価格は上がっていきます。

購入した土地が値上がりしていけば、例えばそれが2倍になっていれば、それを担保にすることで銀行はまたお金を貸してくれて、そのお金でまた新しく土地が買えます。

そして、土地価格が上がれば売るのです。いわゆる「土地転がし」ですね。

銀行はお金貸が商売なので、貸せば貸すほど儲かるし、土地の価格も上昇してる=担保価値も上がってるから(銀行も損をしないと思い込んでいたので)、ガンガンお金を貸しまくったんですね。

結果、社会にお金が流れまくり、土地も株も上がり続けました。

一時は「東京23区の土地の価格でアメリカ全土の土地が買える」と言われるまでにもなりました。

これがバブル経済です。

なぜ、バブル経済は崩壊した?

へー。いいじゃない。バブルでみんな幸せになれるじゃん。

そんなに羨ましいバブル経済がなんで崩壊しちゃったの?

バブル崩壊の原因は、「土地の価格が高騰し過ぎてしまった」ことです。

何事も行き過ぎはよくないのです。価格が高騰しすぎると究極は誰も買えなくなるからです。

誰も買えない値段まで高騰してしまうと、誰も買わない=お金が循環しないので、それはそれで経済を冷やすことになるのです。

ということで1990年に、政府から「こりゃちょっと土地価格が高騰しすぎだな」と判断し、2つの対策が行われました。

- 金利を上げた。

- 銀行に対して「しばらく土地にあんまり貸出するな」とのお達し(総量規制)を出した。

1.の金利上昇も不動産投資にとっては痛手ではありますが、土地売買の差額で儲けようとしていた人が大半なので、金利上昇は致命傷を与えるものではなかったはずですが、2.の総量規制が即効性のある致命傷になったと考えられます。

借金できる量を制限されると、当然ながら借金できる人が減るわけで、そうなると(高騰してしまった)土地を新たに買える人が減るので、土地が売れなくなります。

売れなければ売れるまで価格を下げるしかなく、結果、急速に負のスパイラルに入っていったのです。

土地価格が下落すると、高値で売れると見込んで借金して買っていた企業や個人はアテがはずれ、借金額以下で売らざるを得なくなり、結果、差額の借金が残ります。

また、銀行は、返済できずに破綻してしまった多くの企業の不良債権を抱えることとなりました。

土地を売らずに、ずっと持っておけばいいんじゃないの?

売るから赤字になるんでしょ?

土地をキープしてうまく運用できている人もいると思います。

しかし、大半の人たちは「土地を高値で売って儲ける」前提で投資していたんですね。土地を運用するアテもなく、ただ単に「値上がりするから」という理由だけで土地を買っていたわけです。

借金を制限されたから買える人が少ない。あんまり売れないから価格は下がる一方。。。

こうしてバブルは弾けてしまったわけです。

「バブル崩壊は突然、青天の霹靂のように発生した」と思われているかもしれませんが、そのようなことはなく、人間(政府と日銀)が行った施策がトリガーだったんですね。ちゃんと理由はあるのです。

政府は、こんなに不況を長引かせるような、大変なことになるとは思っていなかったようですが。

余談ですが、政府はその反省から、いきすぎる高騰を抑制するために、5年以内の不動産売買には高額な譲渡税(39%)を課せたり(短期売買を抑制するため)、土地に掛かる借入金利は経費処理できなくしたり(たぶん、土地転がし屋の負担を上げて短期売買しずらくさせるため)と、不動産投資家にとってはやりづらい制度が未だに残っています。

「失われた30年」を超えて、40年に向かっている?

「失われた30年」という言葉を聞いたことがあるでしょうか。

バブル崩壊からの30年間、日本経済は低迷を続けました。

主な原因は「バブル崩壊で残ってしまった企業や個人の借金の返済」です。

「借りたお金は返さなければならない」は基本中の基本です。

バブル崩壊により、多くの企業に借金が残ってしまったため、その多くの企業はお金を返済し続けました。

企業は借金を返済したいので、当然ながら新たに借金をしないのです。

その結果、どうなるでしょう。

そうです、「社会のお金は誰かの借金」なので「社会のお金が減る」のです。

「借金しない」だけななく「返済する」ので、どんどん社会からお金がなくなっていくのです。

社会のお金が減るということは、国民の所得へ行き渡るお金が減るのです。

日本国民の平均所得が低いのは、これが原因です。

日本国民の所得が少ないため、需要が旺盛ではないのです。

需要が少なければ、企業が設備投資をして供給量を増やしても売れ残るだけなので、企業の投資意欲も上がらないのです。

そこで日銀は「低金利にすれば、企業や個人の投資意欲が上がるはずだ」という目論見で、2012年から「異次元金融緩和」を始めたわけですが、約9年経った今でも、企業の投資意欲は回復していません。

それは、需要が少ないからです。

需要を旺盛にするには、お金を循環させなくてはなりません。

もし、みなさんの所得が毎月1万円しかなければ、どうしても欲しい9千円のものでも買うのをガマンしますが、毎月10万円になれば、どうしても欲しい9千円のものなら買えますよね。

そうです、単純な話なのです。

お金を循環させることで、国民の所得を増やせば、需要は増えるのです。

お金を循環させるためには、社会にお金がたくさん必要で、そのためには誰かが借金をしなければなりません。

でも需要がないから、いくら金利が安くたって、企業は借金してまで投資はしない。

でも企業が借金しなければ社会のお金は増えないので、国民の所得は増えないから需要は増えない。

ジレンマです。「ニワトリとタマゴどっちが先か」状態です。

じゃどうするか?

実は、企業と個人以外にもう一つ、借金をして社会にお金を回せる方法があるのです。

それは、政府による「財政出動」です。

政府が国債の発行で「借金」をして、そのお金で公共投資をするのです。

そうすることで、社会にお金が流れ込み、公共投資に関わる労働力も必要となるので、雇用も生まれます。

日本人の多くは、所得が少ないから買いたいものも買えないガマンを強いられているし、財務省の犬であるマスコミや池○彰が「国民の借金が大変なことになってる」なんていう誤った情報を流すものだから「政府も節約しろ!税金を垂れ流すな!将来の子供達に負担を強いるな!」という人が多いですが、それは間違いです。

そもそも国債は国民の借金ではありません。政府の借金です。国民に返済の義務はありません。

でも、税金をたくさん巻き上げて、国債で膨らんだ借金を返済するんだろ!

そうしようとしているのが「財政健全派」の人たちです。でも間違っています。

税金は、政府の借金を補填するためではなく、加熱し過ぎた社会経済を冷やす目的で、その調整弁として利用すべきなんです。

今年やっと自民党に「財政政策検討本部」なるものが立ち上がりました。

彼らが優勢になって、積極財政が実現されれば、バブル崩壊から続いた長い日本の冬は終わりを告げるでしょう。

この話は長くなるので別記事で書くとして、

ともかく、政府が国債で借金をしてお金を使うことによって、社会にお金が流れるのです。

我々社会の企業や個人の借金意欲(投資意欲)が減退している状況下で、唯一社会にお金を投入できるのが政府なのです。

国民のみなさんが政府に「節約しろ!」と、政府の支出を抑制する方向に働きかけると、我々国民はこの不景気から脱却できません。

国民のみなさん、考えを改めましょう。

今、政府には国債で借金をしてもらって、お金を使ってもらう、「財政出動」をすべき時です。

そうすれば、社会のお金が増えて、みなさんの所得は増えるんです。

でなければ数年後、本当に「失われた40年」という言葉が常識になっているでしょう。

バブル経済は再来するのか?

1980年代後半に起きた「バブル経済」のような状況は起こらないと思います。

なぜなら、低金利は続いていますが、「日本は狭いから、土地には希少価値がある。だから価格は上がり続ける!下がることはない!」という神話は崩壊したので。

借金して投資できる唯一の金融商品は、不動産です。

その不動産(主に土地)の価格が上昇し続ける神話は、過去のバブル崩壊とともに崩れたので、国民はがむしゃらに借金して投資する対象を失ったのです。

人口の減少もそれに拍車をかけています。人口が少なくなれば土地への需要が減ります。

需要が減れば、価格は下がります。

価格が下がると予測されるものに、借金してまで投資する意味はありません。

あれ?そうなると不動産投資ってやるべきじゃない、ってことにならない?

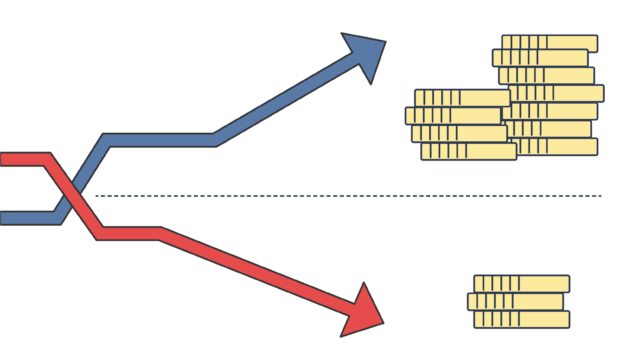

半分正解です。不動産投資には2つの考え方があります。

- 不動産の売買差益で儲ける「キャピタルゲイン」

- 不動産の賃料収入で儲ける「インカムゲイン」

このような市況なので、バブル期のようなキャピタルゲインを狙った投資で勝つのは難しいです。

一方で、東京中心部であれば、市況がインフレに向かうのであれば勝算はありますが。

とりあえず、今の不動産投資は「インカムゲイン」に注力すべきです。

インカムゲインを手堅く、心安らかに、少ない手間で得るには、東京23区(または横浜/川崎の賃貸需要が旺盛なところ)の区分マンションが最適なのです。

低金利は続くのか?

たぶん、1〜2年は低金利のまま、もしくは大きな金利上昇なないと推測します。

日銀が2012年から目標にしている景気回復のインジケータである「毎年2%のインフレ」に達しそうにないので、お金が借りやすい状況=低金利は維持すると思います。

「インフレ」とは、「モノの値段が上がる」ということです。

国民の所得が上がって需要が旺盛になれば、供給量よりも需要量が増えます。

提供されるモノの数よりも、そのモノが欲しい人の数が増えれば、モノの値段は上がっていくのです。

それが「インフレ」です。

インフレへのトリガーとなるのは、政府による「豪快な財政出動」です。

財政出動による公共投資で社会にお金が出回るようになれば、雇用も増え、賃金も上がり、需要が旺盛になり、その需要に応えるように企業の投資も増えることで景気が良くなり、インフレに向かうでしょう。

ただ、国民皆さんが、財務省の犬のマスコミや池○彰の言葉を信じてしまい、政府へ「無駄遣いするな!」とプレッシャーを与えるので、政府は「豪快な財政出動」がやりずらい状況にあるのです。

政治家は、選挙で国民から票をもらって活動しているし、将来の選挙でも票をもらいたいので、国民の意見は無視できません。

一方で、国民のみなさんが改心して、政府の「豪快な財政出動」を容認したとします。

すると、今度はその刺激が強過ぎて、景気が加熱し過ぎるかもしれません。

そうなるとインフレも行き過ぎてしまいます。

行き過ぎるインフレは、企業の調達コストに影響して企業の収益を圧迫することになるので、程よく抑制しなければいけません。

程よいインフレ率を維持するために、日本銀行は金利を上げるのです。

金利を上げることで企業や個人が借金しにくい状況にして、社会に出回るお金の増加を抑制するのです。

また一方で、財政出動しなくてもインフレになるかもしれない要因が2つ見えてきています。

一つ目は、コロナの影響によるモノ/原材料不足や、環境問題による化石燃料の使用を抑制する動きによってエネルギー資源コストが上昇していますから、資源の少ない日本では輸入コストが上がっていることです。

輸入コストが上がることでもインフレになります。

原材料のコストが上がれば製造コストがあがるので、それを販売価格に上乗せしなければ企業は赤字になるので。これは良くないインフレです。

需要が旺盛になって上昇するインフレは「デマンドプル」と呼ばれる良いインフレですが、エネルギーや原料の価格上昇によるインフレは「コストプッシュ」と呼ばれ、悪いインフレです。

悪いインフレによる2%達成は、日銀が望んだインフレじゃないので金利はあげないと思いますが。

二つ目は、アメリカの金利上昇です。

現在アメリカの経済は絶好調なので、インフレが6%あたりで推移しています。

アメリカも原材料の価格上昇の影響を受けてのインフレもありますが、それよりもアメリカ国内の需要が旺盛なのです。半導体不足が叫ばれていますが、主にアメリカの需要です。

アメリカの金利上昇がなぜ日本に影響があるのか?

アメリカの金利が高くて、日本の金利が低いと、「円」持っているよりも「ドル」を持っている方がお得なので、「円売り/ドル買い」が活発化します。

「円売り/ドル買い」が増えると、ドル高/円安の方向に向かいます。

ドル高/円安は、輸出には好都合ですが、資源のない日本の輸入コストが上昇するので、これまた「コストプッシュ」と呼ばれる悪いインフレに向かいます。

行き過ぎたドル高/円安による「コストプッシュ インフレ」は抑制すべきなので、この場合は日銀は金利を上げると思います。

とはいえ、実質金利(長期金利からインフレ率を引いた差)は、アメリカはインフレしているので低くなり、日本はデフレなので高くなりますから、それほど心配することではないとは思います。

ということで、もうしばらくは、日本の金利上昇はないものと推測します。

まとめ

日本の今の低金利は、まだ1〜2年は続くと予想されます。

しかし、1〜2年経過後、財政出動で景気が良くなれば、金利は上がります。

我々不動産投資家にとって金利上昇はできればしてほしくない政策です。

しかし、キャッシュフロー(不動産にかかる諸々の費用を引いて、手元に残るお金)がちゃんと出る中古物件を購入して、金利上昇に耐えられる範囲の借金でレバレッジならば、過度に恐れることはありません。

景気が良くなってインフレになれば、手持ちの不動産の価値は上がるので売るとき有利です(キャピタルゲインが得られます)し、不動産を持ち続けるなら、得られる賃料も賃借人の退入居のタイミングで上昇相場に合わせて上げることができるでしょう。

兎にも角にも、景気が良いことは多くの国民が幸せになることなので、その方が良いのです。

ではまた。

コメント